Vivemos num mundo de contradições: a Educação é universal, as sociedades nunca estiveram tão bem preparadas, o Ensino Superior “democratizou-se”, mas, no entanto, as falácias e os sofismas prosperam.

A desinformação sobre temas económicos e de mercados financeiros nunca foi tão gritante. Aos nossos olhos, uma elite de banqueiros centrais, burocratas e políticos vendem, todos os dias, patranhas sem qualquer contraditório. A sociedade acredita acriticamente em tudo o que lhe dizem, como se fossem dogmas; eles são os novos presbíteros que nos conduzem à salvação.

Os bancos deixaram de ser bancos. Em lugar de entidades que procuram atrair as nossas poupanças, protegendo ao mesmo tempo a nossa privacidade, são agora gigantescas máquinas de burocratas, directamente ligadas à autoridade tributária. A maioria das suas receitas provém da especulação com títulos de dívida dos Governos, em lugar da tradicional intermediação financeira.

Enquanto isso, dizem eles, por exemplo, que as Criptomoedas apenas servem para lavar dinheiro e consomem muita energia. Mas “esquecem”, ao mesmo tempo, de esclarecer que, afinal, com as Criptomoedas todas as transacções são rastreáveis – ao contrário do dinheiro físico – e que o consumo de energia é essencial para um processo de mineração sério, em lugar de um simples apertar do “botão”, que é como os bancos centrais produzem dinheiro.

Recordemos o charlatão Alves dos Reis, que imprimia notas iguais às do Banco de Portugal, tendo levado, durante algum tempo, uma vida de luxo em Lisboa. Após ter sido descoberto, foi condenado a 20 anos de prisão, dos quais 12 em degredo.

Contudo, agora, os bancos centrais imprimem moeda sem limites – como se viu, em particular, nos anos de 2020 e 2021 –, algo não possível com o Bitcoin. Mas a “culpa” da inflação, dizem, é da guerra na Ucrânia.

Dizem-nos também que estão a combater a inflação com juros próximos de 0% e subidas de 0,5%. E com isto, enfim, a inflação já se aproxima dos dois dígitos – ou está mesmo acima em alguns países da União Europeia. Em paralelo, diabolizam as StableCoins – exigindo que sejam ainda mais reguladas –, quando se sabe que estas são usadas em projectos DeFi (finanças descentralizadas) remunerando acima da taxa de inflação.

Há dois anos, os “peritos económicos” informavam-nos que a deflação era algo diabólico, trágico mesmo.

Que argumentos eram utilizados para tal conclusão? As pessoas, quando tal acontece, atrasam o seu consumo, esperando por preços se tornem ainda mais baixos no futuro. Caso tal aconteça, a contracção económica está ao virar da esquina. Funestíssimo! A razão para a loucura monetária que estamos a viver.

Há muitos anos, quando os computadores não paravam de descer de preço, algum consumidor foi tentado a não comprar algo que necessitava de imediato? Alguém no seu perfeito juízo deixa de comprar um bem ou um serviço porque agora custa 100 e daqui a um ano 95?

Não será isto, afinal, beneficiar os pobres e desfavorecidos, pois o poder aquisitivo da moeda que têm no bolso incrementa? Não é a subida da produtividade, fruto da acumulação e inovação capitalista, que pode fazer resultar em preços mais baixos para todos? Verdades que desapareceram!

Na Constituição Portuguesa diz-se também que “a todos é garantido o direito à propriedade privada e à sua transmissão em vida ou por morte”. Isto é verdade?

Vejamos. Os bancos podem utilizar de forma impune o sistema de reservas fraccionadas – ou seja, concedem crédito a particulares e empresas a partir da emissão de moeda a partir do “nada”, diminuindo, desta forma, o poder aquisitivo do dinheiro que temos no bolso.

Isto é uma óbvia agressão à propriedade privada.

Não obstante, esta prática está perfeitamente legalizada e é responsável pelas crises financeiras que atravessamos, cada vez mais acentuadas.

Segundo consta, o fenómeno da inflação resulta da evolução de um índice de preços definido por uma agência governamental:

Será mesmo assim? Não deveria ser a evolução da massa monetária?

Se imaginássemos que o Alves dos Reis, com as suas fantásticas notas falsas, decidia comprar maçãs no mercado de Lisboa sem qualquer preocupação em relação preço, o que iria acontecer? Correcto: o preço subia!

Os vendedores sabiam que Alves dos Reis as compraria mesmo que subissem o preço. E com isto levava que a propriedade privada das outras pessoas fosse afectada, atendendo que, com a mesma quantidade de dinheiro, passariam a comprar cada vez menos maçãs.

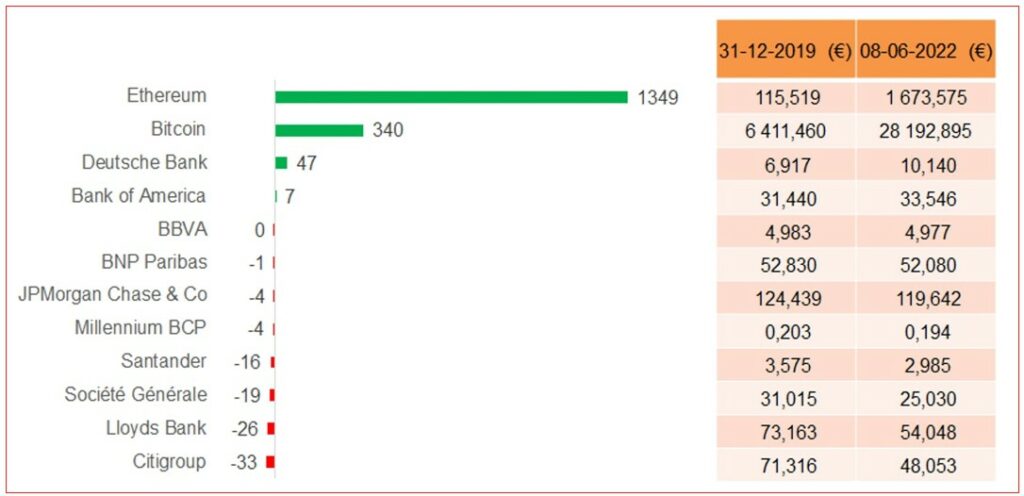

Na prática, é isto o que está a acontecer com toda a massa monetária emitida nos últimos dois anos pelos Bancos Centrais. Já todos repararam, certamente, na subida do custo de vida dos últimos dois anos: comida, preços das casas. E até nos activos financeiros – excepto as acções dos bancos –, incluindo as Criptomoedas, subiram expressivamente e sem cessar.

Não será isso uma “prova” de que massa monetária, emitida do ar, “correu” para esses bens, provocando subidas exponenciais do seu preço?

A título ilustrativo, o Ethereum subiu 1.349% e o Bitcoin 340%. Qualquer cidadão se apercebe que os preços sobem, de forma inexorável com o aumento da massa monetária; mas, todavia, segundo a versão oficial, a inflação é algo temporário e desaparecerá em breve.

Sabemos ser um consenso que consumir agora é preferível a consumir no futuro. Mas conceder um crédito significa que alguém realiza um sacrifício no presente para consumir no futuro; e por isso exige um preço, por exemplo, de 5% ao ano. Porém, agora só o podem fazer no mundo das Criptomoedas, através de projectos DeFi.

Porque na Economia dos Bancos Centrais temos taxas de juro reais negativas – que significa taxas de juro nos bancos inferiores à inflação –, e este é um fenómeno de mercado que veio para ficar, uma nova verdade.

Ora, não será evidente que esta situação resulta da compra de títulos de dívida, a partir de moeda emitida do “ar”, provocando a descida da rendibilidade desses títulos, inclusive para um valor negativo?

Mas isto também se passa, em certa medida, com a Segurança Social. Em breve explicarei como…

Luís Gomes é gestor (Faculdade de Economia de Coimbra) e empresário

N.D. Os textos de opinião expressam apenas as posições dos seus autores, e podem até estar, em alguns casos, nos antípodas das análises, pensamentos e avaliações do director do PÁGINA UM.